Barèmes forfaitaires de l’année 2018: les éléments à prendre en compte pour la déclaration fiscale

Celui qui a encore reçu son formulaire de déclaration fiscale sous forme papier sait que le moment est venu de rassembler tous les documents et données nécessaires pour pouvoir l’introduire à temps. La déclaration fiscale des agriculteurs imposés sur base du forfait agricole doit être introduite, cette année, au 13 décembre 2019, que ce soit sur papier ou via Tax-On-Web. Un délai supplémentaire, jusqu’au 10 janvier 2020, est accordé si la déclaration est introduite via un conseiller ou un comptable.

Cet article présente les points principaux auxquels il convient de faire attention lorsqu’on remplit soi-même sa déclaration. À partir de celui-ci, il est possible de calculer le bénéfice net de l’exploitation. Un certain nombre de données ayant trait à la surface et au cheptel de l’exploitation doivent encore être introduites sur le formulaire. Le bénéfice net calculé doit être dispersé dans les codes corrects du formulaire de façon à ce que les taux corrects d’imposition soient appliqués. En cas de doute, il ne faut pas hésiter à prendre avis auprès d’un conseiller connaissant bien le secteur agricole et horticole.

Le principe du forfait

Le principe du forfait agricole repose sur une moyenne applicable à défaut de comptabilité.

Concernant les revenus professionnels, les agriculteurs et horticulteurs doivent, en principe, comme d’autres indépendants, introduire une déclaration d’une comptabilité probante.

Mais, en règle générale, ils ne sont pas soumis à la législation comptable des entreprises commerciales. Ils ne disposent donc pas d’une comptabilité probante. C’est pourquoi ils peuvent être imposés à partir de bases forfaitaires.

Les bases forfaitaires de taxation des agriculteurs constituent des moyennes générales qui doivent, en principe, être utilisées pour la majorité des contribuables qui exercent leur profession dans des conditions normales. Elles ne s’appliquent en principe qu’aux exploitants agricoles imposables à l’impôt des personnes physiques ne tenant pas d’écritures comptables probantes, qui exercent leur activité dans des conditions normales.

Les bases forfaitaires sont une application particulière d’une taxation qui prend en compte trois contribuables comparables. La moyenne des trois contribuables est utilisée pour la fixation du bénéfice d’une entreprise.

Le forfait va un peu plus loin que la moyenne des trois contribuables. À partir de cas précis et d’études approfondies, l’administration discute avec les organisations professionnelles pour convenir d’une base forfaitaire utilisable pour déterminer le bénéfice des agriculteurs et horticulteurs ne recourant pas à une comptabilité fiscale.

On peut considérer cela comme une moyenne générale, exprimée sous le vocable de bénéfice semi-brut. Celui-ci est fixé par région, et/ou par secteur ou culture.

Le bénéfice semi-brut

Le bénéfice semi-brut est un montant forfaitaire. Il ne signifie ni bénéfice brut ni bénéfice net. Il s’agit d’un montant qui est appliqué sur une certaine unité lors du calcul du bénéfice forfaitaire.

Il peut être déterminé par ha de surface agricole exploitée, par porc engraissé vendu, par are de fraisiers, par poule pondeuse, par ha de pommiers basses tiges… Le critère utilisé pour l’application du barème varie donc de secteur à secteur et il est basé sur l’activité économique de l’entreprise.

Le bénéfice semi-brut est un chiffre forfaitaire, situé entre le bénéfice brut (chiffre d’affaires) et le bénéfice net (bénéfice imposable). Les négociations en vue de la détermination du bénéfice semi-brut tiennent compte de toutes les ventes et d’une partie des dépenses (déductibles) de l’exploitation.

Dans sa déclaration, l’agriculteur peut encore déduire un nombre assez restreint de postes de frais pour arriver au bénéfice net.

Le bénéfice brut est la somme de toutes les ventes et perceptions.

Si on en déduit les dépenses générales ou achats, on obtient alors le bénéfice semi-brut.

Si, du bénéfice semi-brut, on déduit les dépenses ou achats individuels, on obtient alors le bénéfice net, et c’est lui qui est taxable.

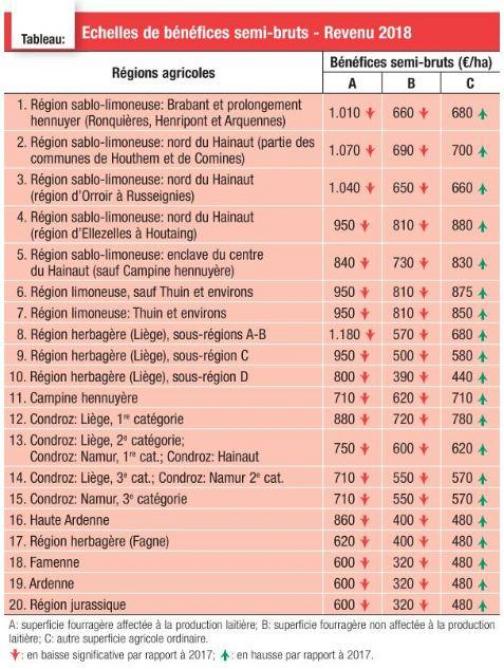

Le bénéfice semi-brut applicable à une exploitation donnée dépend de la région agricole où ses terrains agricoles sont situés et de la destination qui est donnée à ses terrains.

Pour le calcul du bénéfice semi-brut de l’exploitation, le nombre d’ha de surface agricole utilisés est multiplié par le chiffre du bénéfice semi-brut applicable à la région où le terrain agricole se situe.

Le crédit d’impôt pour les faibles revenus d’activités peut également être appliqué pour les assujettis à la taxation sur base forfaitaire.

Trois chiffres par région

Trois montants de bénéfice semi-brut sont déterminés par région agricole, en fonction de la destination du terrain agricole. Ils sont déterminés par ha :

– le bénéfice semi-brut pour les surfaces fourragères affectées à la production laitière (lait) ;

– le bénéfice semi-brut pour les surfaces fourragères non affectées à la production laitière (viande) ;

– le bénéfice semi-brut pour l’autre superficie agricole ordinaire (cultures).

Calcul du bénéfice semi-brut lait, viande, cultures

Le calcul du bénéfice semi-brut d’une exploitation agricole normale se déroule en trois étapes.

La deuxième étape consiste dans le calcul des surfaces fourragères affecté à la « production de viande », par déduction des surfaces affectées à la production laitière, calculées ci-avant. La différence permet de calculer le bénéfice semi-brut « viande ».

Les surfaces fourragères qui entrent en ligne de compte sont retrouvées dans la déclaration de superficie et concernent les cultures ayant les codes 51, 52, 53, 60, 63, 71, 201, 202, 660, 700, 721, 722, 723, 731, 732, 741, 742, 743, 744, 745, 746, 747, 9828 et 9829.

Exemple de calcul

Une exploitation agricole de 50 ha en zone sablonneuse a livré 196.000 litres de lait en 2018. La surface fourragère est de 26 ha.

196.000 litres de lait/9.800 (coefficient lait région sablonneuse) = 20 ha « lait » ;

20 ha x 1.110 euros (bénéfice semi-brut « lait » région sablonneuse) = 22.200 euros ;

26 ha cultures fourragères – 20 ha « lait » = 6 ha ;

6 ha x 560 euros (bénéfice semi-brut « viande » région sablonneuse) = 3.360 euros ;

50 ha (surface réelle) – 26 ha (lait + viande) = 24 ha ;

24 ha x 660 euros (bénéfice semi-brut région sablonneuse) = 15.840 euros ;

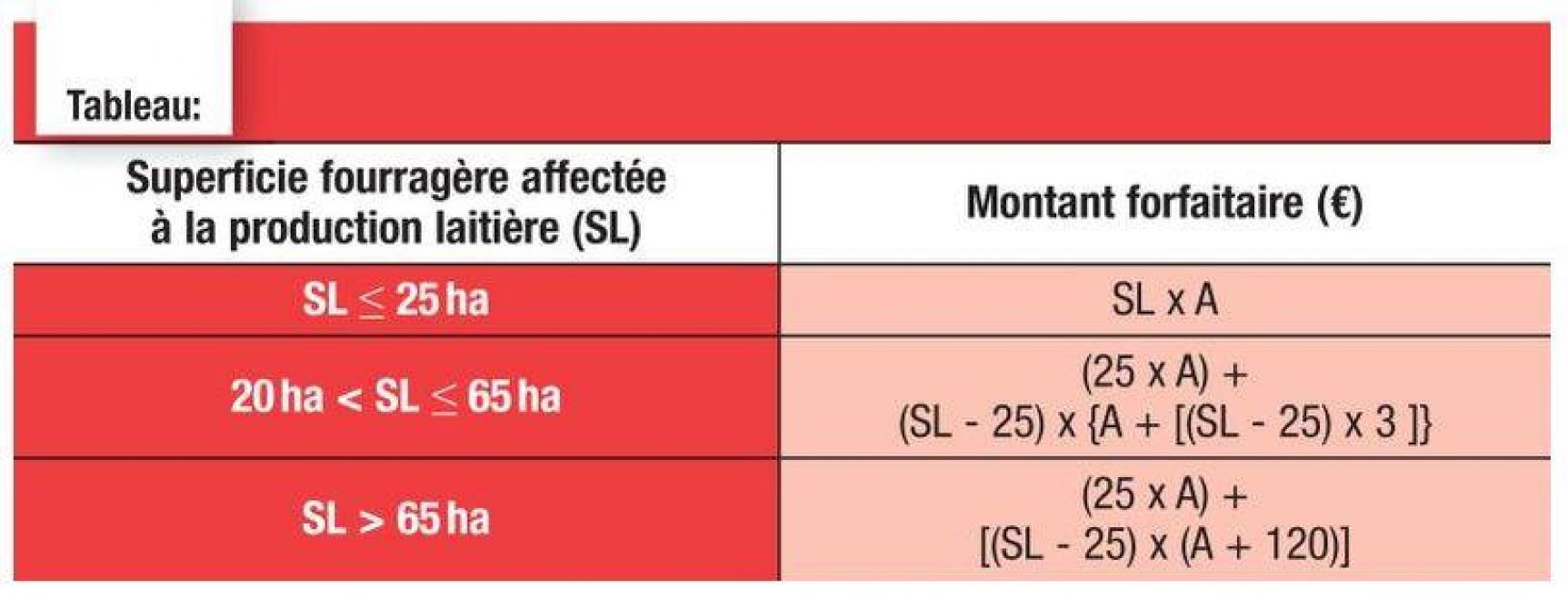

Surface « lait » de plus de 25 ha

L

Le bénéfice semi-brut en élevage porcin

Au bénéfice semi-brut agricole, il peut s’ajouter un bénéfice semi-brut complémentaire grâce à l’élevage porcin. Ce bénéfice complémentaire dépend du type d’élevage.

En élevage de truies, le bénéfice semi-brut complémentaire est calculé en multipliant le nombre moyen de truies productives présentes par le bénéfice semi-brut. L’élevage de truies ayant connu une très mauvaise année en 2018, le chiffre établi est de -85 euros. Il s’agit d’une perte semi-brute dont un certain nombre de coûts doivent encore être déduits.

Les exploitations de porcs à l’engraissement doivent déclarer un bénéfice semi-brut complémentaire qui dépend du nombre de porcs engraissés vendus en 2018. Le montant est de 3,5 euros par porc engraissé.

Dans les exploitations qui engraissent des porcs sous contrat, le bénéfice semi-brut complémentaire est de 9 euros par porc engraissé.

Porcs et surface agricole

Les éleveurs de porcs ont droit à une diminution de la surface agricole qui entre en ligne de compte pour le bénéfice semi-brut agricole via l’application du calcul suivant : (nombre de truies x 15) + nombre de porcs engraissés – (nombre d’ha de l’exploitation agricole x 50)/1.000. Cette diminution ne peut pas être supérieure à 2,5 ha.

Autres revenus imposables à ajouter

Les aides à l’investissement reçues en 2018 sont exonérées d’impôts.

Des bénéfices venant de d’opérations complémentaires doivent être ajoutés au bénéfice semi-brut. Parmi ceux-ci, notons :

– la vente de lait de ferme en dehors du circuit habituel : 0,22 euro/l (la vente de lait à la ferme au particulier pour sa consommation personnelle n’entre pas en ligne de compte) ; la vente de beurre ou de fromage est également incluse dans le résultat semi-brut, et ne doit pas être indiquée ;

– la vente directe de viande d’animaux de la ferme (par carcasse, demi-carcasse, quartier ou morceaux découpés) aux consommateurs ;

– la vente des produits de la ferme sur des marchés fermiers ;

– les travaux agricoles rémunérés pour d’autres agriculteurs ;

– le commerce de bestiaux, d’engrais et d’aliments pour bétail ;

– l’exploitation d’un manège ;

– l’organisation de vacances à la ferme ;

– la vente de certificats verts, si producteur professionnel ;

– les revenus de la location ou sous-location de terrains affectés à l’exercice de la profession du bénéficiaire, y compris dans le cadre de contrats de culture ;

– …

Le supplément tel que la contribution solidaire du secteur de la distribution est inclus dans le bénéfice semi-brut et ne doit pas être mentionné.

Les agriculteurs et horticulteurs ne doivent donc pas seulement faire un calcul forfaitaire pour établir leurs bénéfices. Ils doivent aussi prendre en compte que certaines primes et gains obtenus d’activités complémentaires doivent être déclarés en plus du bénéfice semi-brut. les coûts liés à ces bénéfices complémentaires peuvent évidemment venir en déduction.

Frais déductibles et pertes

Pertes exceptionnelles en cultures et bétail

Dans le domaine des cultures, il s’agit de pertes dues à des faits survenant dans quelques communes ou exploitations, ou de pertes qui ont comme conséquence que la récolte de la parcelle considérée est perdue. Dans le premier cas, la perte doit être constatée par la commission de constatation des dégâts agricoles. Dans le deuxième cas, seul le contrôleur des contributions doit être contacté pour vérifier la perte.

Il faut retirer 20 % de la perte constatée par la commission de constatation des dégâts ou par le contrôleur.

Le résultat est multiplié par la surface atteinte pour calculer la surface à prendre en considération. Sur cette surface, on applique le bénéfice semi-brut correct et un coefficient de perte (1 pour le foin, 1,5 pour les céréales, le lin, les chicorées, les légumineuses et le colza, 2 pour les betteraves, les pommes de terre et le maïs fourrage), pour aboutir à la perte déductible.

Les pertes qui surviennent dans les cultures fourragères peuvent éventuellement être réparties sur 2 années, (2 x 50 %) car on considère que ces pertes portent leurs préjudices sur 2 ans. Les cultures fourragères considérées sont : les céréales fourragères, les betteraves fourragères, les fourrages verts, les foins, les pommes de terre.

Pour le volet animal de l’exploitation, les pertes se présentent sous la forme de maladies ou mortalités. Ces pertes doivent être prouvées, par exemple, par les documents délivrés par les entreprises de destruction agréées (Rendac), les vétérinaires, l’abattoir…

Le texte du barème mentionne les montants à prendre en compte pour calculer les pertes déductibles. À noter que certaines pertes (chez les porcs, chez les bovins dans les exploitations touchées par le botulisme…) peuvent être déduites sur deux années.

Les fermages

Les fermages afférents à l’année 2018 et se rapportant aux terrains pris en location peuvent être déduits du bénéfice semi-brut ; le loyer afférent aux bâtiments professionnels a été pris en compte lors de la détermination du forfait et ne peut donc être déduit individuellement. Notez qu’il peut en être différemment en horticulture, en arboriculture…

L’exploitant locataire doit annexer à sa déclaration un relevé indiquant les bénéficiaires, le montant du fermage et la superficie.

Les frais payés en vertu d’un contrat de culture (parfois appelé bail saisonnier) sont déductibles jusqu’à un maximum de base du bénéfice semi-brut applicable à la zone concernée.

Salaires et travaux déductibles

Le travail dans une exploitation agricole est constitué du travail de l’exploitant et de son conjoint par exemple (travail interne) et du travail d’un personnel rémunéré (travail externe). Seul le travail externe constitue un coût professionnel déductible. Il est déductible à hauteur d’un maximum forfaitaire. La déduction effective du salaire est déterminée dans la mesure où on peut prouver le coût salarial externe, le montant maximal absolu étant de 430 euros par ha.

La justification ou la preuve des salaires déductibles peut se faire par le truchement des fiches salariales 281.10 ou 281.50 (salaires ouvriers, employés, aidants). Des prestations peuvent être payées à l’aide de chèques ALE et titres services. Certaines factures de travaux agricoles réalisés en 2018 peuvent également servir de justificatif pour la déduction de salaires.

Toutefois, certains travaux sont déjà inclus dans le calcul du bénéfice semi-brut et ils ne peuvent donc pas intervenir dans la déduction salariale. C’est le cas des coûts du labour, du coût des produits utilisés (semences et plants, engrais et produits phytopharmaceutiques), des frais de fauchage (foin), des frais de récolte de lin et de pois verts, du chargement des betteraves, de la déshydratation pour la transformation de fourrages en aliments concentrés, des frais de transport (21 % de TVA), des travaux agricoles non soumis au taux de TVA réduit de 6 %, à l’exception des frais de transformation et de séparation du lisier qui malgré le taux de 21 % sont bien déductibles.

Le tarif maximum de 430 euros par ha est calculé sur la surface déclarée (ha fictifs « lait » inclus), total à réduire éventuellement des surfaces concernées par les pertes exceptionnelles.

Un calcul fictif est réalisé pour les éleveurs de porcs et de truies : la surface fictive est calculée en appliquant le coefficient 0,6 sur le nombre de truies productives et le coefficient 0,03 sur le nombre de porcs engraissés vendus. On peut déduire les salaires justifiés sur cette surface, toujours à raison de 430 euros par ha.

En horticulture, on détermine un salaire saisonnier en fonction de la culture. Outre les moyens ordinaires de preuve (fiches 281.10…), il est prévu spécifiquement pour ce secteur que des salaires saisonniers peuvent être déduits via le paiement d’un précompte de 20,20 % (avant le 15 janvier 2019) sans qu’il soit nécessaire de rédiger des fiches individuelles.

Charges sociales et cotisations

Les sommes versées à l’Office national de la sécurité sociale (ONSS) pour les travailleurs occupés ne peuvent être déduites que dans la mesure où elles ne dépassent pas 58 % du montant des salaires sur lesquels la cotisation ONSS est due et qui sont déduits effectivement du bénéfice prévu au barème agricole.

Les cotisations au statut social des travailleurs indépendants ainsi que les cotisations pour la pension complémentaire libre des indépendants (PCLI) sont également déductibles. La prime pour le revenu garanti peut également être déduite.

Taxes et prélèvements

Le forfait agricole ne prévoit pas de dispositions spécifiques en matière de taxes et d’impôts. On se reportera aux règles générales de l’imposition des personnes physiques. Un certain nombre de taxes et d’impôts que l’exploitation agricole doit payer sont déductibles du bénéfice semi-brut. Voici une liste non exhaustive de charges déductibles :

– précompte immobilier (pour les immeubles à usage professionnel comme les terrains agricoles et les bâtiments d’exploitation) ;

– taxe de circulation ;

– prélèvement kilométrique ;

– taxe sur les eaux usées…

Intérêts d’emprunt

Tous les intérêts d’emprunts qui sont engagés professionnellement sont déductibles du bénéfice semi-brut. Il importe peu qu’ils soient hypothécaires ou sous seing privé, ou encore qui en est le prêteur…

L’important, c’est que l’intérêt brut soit déductible. Cela signifie que la subvention-intérêt que la banque reçoit doit être ajoutée à l’intérêt net qui doit être payé, comme il ressort de l’attestation qui est délivrée par la banque.

Cotisations professionnelles

Honoraires

Peuvent être déduits :

– les honoraires payés aux conseillers fiscaux ;

– les honoraires et les frais de médicaments, à l’exclusion des frais d’insémination artificielle et de transfert d’embryons, payés en 2018 au vétérinaire et au châtreur ;

– les frais de médicaments payés au pharmacien, à condition qu’une facture soit délivrée par livraison et que cette facture donne l’énumération détaillée des produits livrés ;

– les frais d’analyse, de recherches et d’expertises payés et le prix des vaccins achetés, soit à l’I.N.R.V., soit aux Centres de dépistage des maladies du bétail.

Amortissement de quotas

de production ou

de quotas de primesLes amortissements des actifs matériels sont déjà calculés dans le bénéfice semi-brut, de sorte que seuls les amortissements sur les actifs immatériels, comme les quotas de production et quotas de primes, sont encore individuellement déductibles.

Le forfait agricole rejoint les règles générales de l’imposition des personnes physiques, de sorte que la durée d’amortissement de ces quotas doit s’étaler sur au moins 5 ans. Il n’est pas permis d’amortir sur une période plus courte.

Non-paiement de livraisons

Les pertes à caractère professionnel qui résultent du non-paiement de livraisons faites par des agriculteurs peuvent, en principe, être déduite du bénéfice semi-brut pour autant qu’elle soit « liquide et certaine » et que son montant soit connu à la fin de l’année. Il n’est pas permis de prévoir dans la déclaration forfaitaire une provision pour des pertes vraisemblables.

Vol ou détournement

d’un élément d’actifLes pertes résultant du vol ou du détournement d’un élément d’actif affecté à l’exercice d’une activité professionnelle sont déductibles à titre de frais professionnels, pour la période imposable au cours de laquelle elles ont acquis le caractère de pertes liquides et certaines.

Location de quotas

Le loyer de quotas ou la redevance pour cession de quotas de prime afférents à l’année 2018 et se rapportant aux quotas de production pris en location et aux quotas de primes acquis temporairement sont déductibles individuellement du bénéfice semi-brut.

Autres frais professionnels

Outre les éléments cités plus avant, un certain nombre d’autres frais peuvent être déduits :

– les frais d’analyse ;

– la contribution payée à l’Afsca et/ou aux organismes d’inspection et de certification agréés ;

– les rémunérations des conjoints aidants (le maxi-statut offre une couverture complète en matière de protection sociale) ;

– les frais pour des cultures spéciales (cultures légumières, cultures fruitières, etc.). Il faut vérifier dans chaque texte de barème quels coûts peuvent être individuellement déduits.

Calculs du bénéfice semi-brut

Il faut d’abord se souvenir que la « superficie fourragère affectée à la production laitière » est le résultat de la division de la quantité de lait de vache commercialisé (tous les produits laitiers vendus : lait, crème, beurre, fromage, yoghourt, boissons lactées, etc.) par :

a) 8.200 en région herbagère (Fagne), en Famenne, en Ardenne et en région jurassique ;

b

Bénéfice semi-brut = SN x B

L’« autre superficie agricole ordinaire » est censée correspondre au solde éventuel de la superficie réelle de l’exploitation.

Le bénéfice semi-brut de cette autre superficie agricole ordinaire (AS) est calculé au moyen du tableau et de la formule suivante :

Bénéfice semi-brut = AS x C

Calcul du bénéfice

semi-brut totalLe bénéfice semi-brut total est simplement égal à la somme des bénéfices semi-bruts se rapportant aux superficies SL, SN, AS.

Salaires forfaitaires

et travaux agricolesLorsque le montant des salaires justifiés excède celui des salaires forfaitaires, le montant des salaires justifiés est déductible dans la mesure où il ne dépasse pas le résultat de l’opération suivante : S x 430,00 euros pour les régions 1 à 11 ; S x 320,00 euros, pour les régions 12 à 17 ; S x 215,00 euros pour les régions 18 à 20.